A Lei 14.300/2022, que cria o Marco Legal da GD (geração distribuída), foi publicada na última sexta-feira (07) no DOU (Diário Oficial da União), após sanção, com vetos, do presidente Jair Bolsonaro (PL).

Apesar de ter entrado em vigor nesta data, a legislação prevê um período de transição para projetos solicitados em até 12 meses contados da publicação da Lei.

Ou seja, todos os projetos em GD, já instalados ou cuja solicitação de acesso ocorram até o dia 7 de janeiro de 2023, serão válidos nas regras atuais de compensação previstas na Resolução 482 (Resolução Normativa n.º 482/2012), até o dia 31 de dezembro de 2045. Trata-se do chamado período de vacância.

Em meio a este cenário, muitas dúvidas estão surgindo sobre o Marco Legal da GD. Quais são as principais mudanças? O que é preciso se atentar? Como era antes e como ficará com a nova Lei?

O Canal Solar realizou um webinário, nesta terça-feira (11), com Pedro Dante, sócio da área de energia e infraestrutura do Lefosse Advogados, que discorreu sobre todos os pontos a serem destacados da nova Lei.

Vetos

Primeiramente, antes de comentar com relação às principais alterações, Dante tratou sobre os vetos publicados. Ao todo, foram dois:

Retirada da possibilidade de loteamento de usina solar flutuante

“A planta fotovoltaica flutuante é uma ótima ideia. É um tipo de usina híbrida, e a tendência é que a mesma seja utilizada no Brasil. Entretanto, foi entendido que não considerar este loteamento seria uma forma de burlar o limite legal do tamanho das usinas. Então, com base neste fundamento, consequentemente, foi vetado tal dispositivo”, disse.

Retirada do enquadramento de projetos de micro e mini GD em programas como o REIDI (Regime Especial de Incentivos para o Desenvolvimento da Infraestrutura), FIP (Fundos de Investimento em Participação) e debêntures incentivadas

“Temos um problema, os projetos não vão ser financiados? Não, o mercado evoluiu muito. Os projetos de geração distribuída estão seguros do ponto de vista de estruturação dos contratos. Existe uma atratividade, rentabilidade dos mesmos”, apontou o especialista.

Segundo ele, as informações de bastidores apontam que as associações do setor de energia solar vão tentar derrubar este veto para justamente voltar ao enquadramento.

Lei 14.300 trata de questões tributárias?

De acordo com Dante, a Lei 14.300 é uma lei federal que trata sobre o Marco Legal da GD, dos componentes tarifários, transição, direito adquirido e em como esses componentes vão ter que ser valorados pela ANEEL (Agência Nacional de Energia Elétrica).

“Portanto, não trata, especificamente, de questões tributárias, principalmente ICMS (Imposto sobre Circulação de Mercadorias e Serviços), que é o imposto de competência estadual. É essencial ter isso em mente para que, justamente, não surjam dúvidas e questionamentos que não sejam aplicados na prática”, relatou.

“Ou seja, tal lei fala de alguns conceitos, atributos, principalmente da regra de transição para alteração do novo modelo de compensação de energia”, ressaltou o advogado.

Na visão dele, é fundamental que todos que trabalham com energia, que queiram explorar esse modelo de negócio de GD, fiquem atentos pois essa regra de transição já está valendo. “Então, é muito importante ter conhecimento sobre os principais pontos da legislação”.

Leia também

Marco legal da GD pode impulsionar mercado de armazenamento?

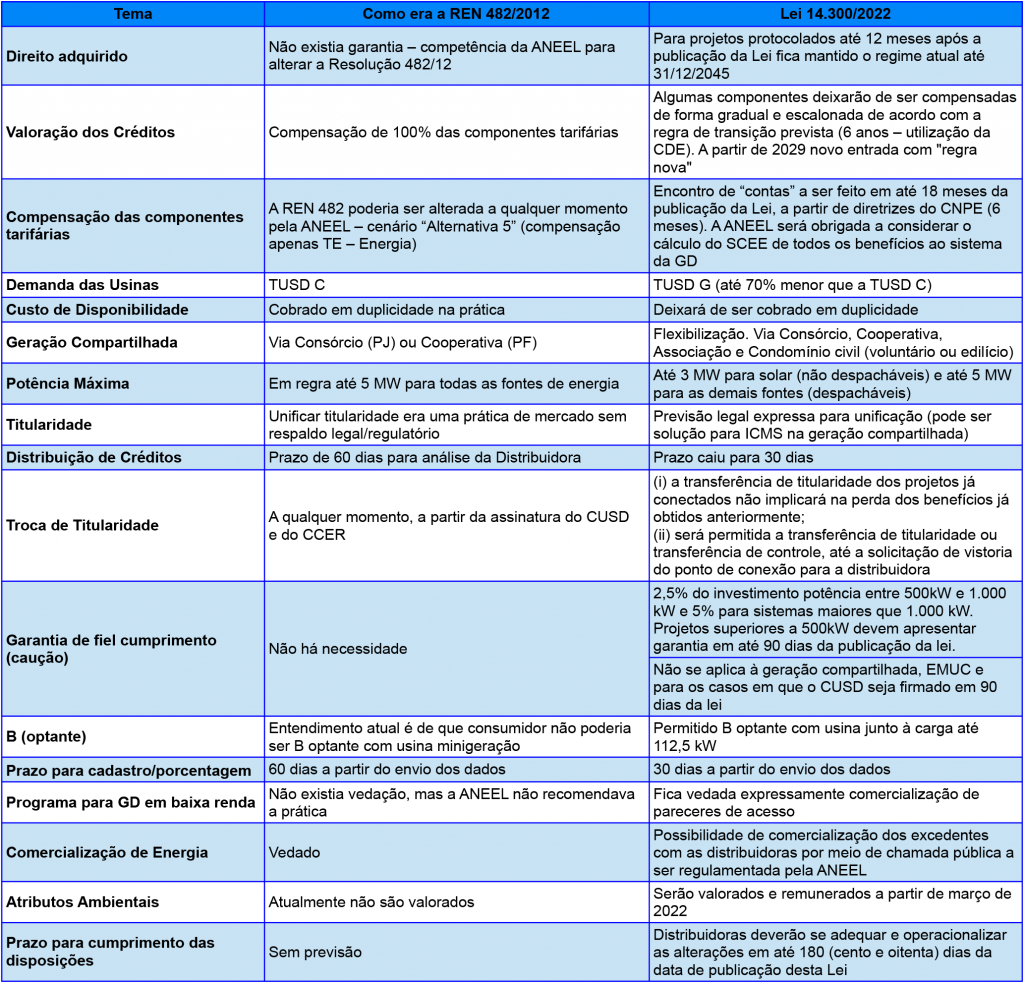

Comparação entre a REN 482 e Lei 14.300

Segue, abaixo, um resumo sobre as principais alterações do Marco Legal da GD. Foi traçado um comparativo, mostrando como era a REN 482/2021 e o que trata a Lei 14.300/2022.

5 respostas

Quem tiver SISTEMA FOTOVOLTAICO antes de 2023, com consumidores remotos BENEFICIÁRIOS, pode ALTERAR (sem ÔNUS) A “QUANTIDADE” de UCs (INCLUIR NOVOS no mesmo CPF/CNPJ OU RETIRAR UCs EXISTENTES) E ALTERAR OS % DE RATEIO DOS BENEFICIÁRIOS, após 07/01/2023, quando entra em vigor a nova resolução da ANEEL?

Muito bom o texto, parabens.

Mais um artigo nosso, para a leitura dos caríssimos amigos e amigas

Quem é contribuinte do ICMS lançado sobre energia produzida através da coleta fotovoltaica?

Será um artigo simples, com efeito. Para o labor, claro, indispensável, por exigência constitucional a definição estabelecida através de Lei Complementar. Mas será que em determinada situação bastante peculiar e específica não poderíamos obter a resposta de imediato?

Por meio do senso comum ou por emprego de pura lógica? Vejamos – se alguém, qualquer pessoa for capaz de coletar a energia do sol e convertê-la em energia elétrica para uso próprio, utilizando um critério de exclusão (lógica pura) NÃO PODERÁ SER INCLUÍDO COMO CONTRIBUINTE DO TRIBUTO EM APREÇO – TALVEZ DE QUALQUER OUTRO, MENOS O TRIBUTO EM FOCO…

Explicando – eu, você e qualquer ser humano sobre a face da terra construindo nossa própria usina de captação foto voltaica, com os nossos próprios recursos e materiais: postes, fios, disjuntores, conversores, enfim todos os componentes de uma rede de geração e de distribuição elétrica – principalmente, neste último caso reunindo-nos em cooperativas, não poderemos ser classificados como contribuintes da exação.

Pois é, pura lógica. Isto para dizer, afastado o concurso estatal, sob o pálio da Lei das Cooperativas, Lei LEI Nº 5.764, DE 16 DE DEZEMBRO DE 1971.

Define a Política Nacional de Cooperativismo, institui o regime jurídico das sociedades cooperativas, e dá outras providências

Bem, é isto, podemos em futuro mui próximo não depender do fornecimento de energia elétrica disponibilizada pelas concessionárias deste tipo de atividade estatal. Talvez nos sujeitem ao pagamento de alguma taxa “colonial”, só para dizer que o estado está “fiscalizando” o novel setor econômico. Isto seria juridicamente possível, segundo a previsão dos artigos 77 a 80 do CTN, mas o Imposto em comento JAMAIS!

TÍTULO IV

Taxas

Art. 77. As taxas cobradas pela União, pelos Estados, pelo Distrito Federal ou pelos Municípios, no âmbito de suas respectivas atribuições, têm como fato gerador o exercício regular do poder de polícia, ou a utilização, efetiva ou potencial, de serviço público específico e divisível, prestado ao contribuinte ou posto à sua disposição.

Parágrafo único. A taxa não pode ter base de cálculo ou fato gerador idênticos aos que correspondam a imposto nem ser calculada em função do capital das empresas.

Art. 78. Considera-se poder de polícia atividade da administração pública que, limitando ou disciplinando direito, interesse ou liberdade, regula a prática de ato ou abstenção de fato, em razão de interesse público concernente à segurança, à higiene, à ordem, aos costumes, à disciplina da produção e do mercado, ao exercício de atividades econômicas dependentes de concessão ou autorização do Poder Público, à tranqüilidade pública ou ao respeito à propriedade e aos direitos individuais ou coletivos.

Parágrafo único. Considera-se regular o exercício do poder de polícia quando desempenhado pelo órgão competente nos limites da lei aplicável, com observância do processo legal e, tratando-se de atividade que a lei tenha como discricionária, sem abuso ou desvio de poder.

Art. 79. Os serviços públicos a que se refere o artigo 77 consideram-se:

I – utilizados pelo contribuinte: a) efetivamente, quando por ele usufruídos a qualquer título; b) potencialmente, quando, sendo de utilização compulsória, sejam postos à sua disposição mediante atividade administrativa em efetivo funcionamento;

II – específicos, quando possam ser destacados em unidades autônomas de intervenção, de unidade, ou de necessidades públicas;

III – divisíveis, quando suscetíveis de utilização, separadamente, por parte de cada um dos seus usuários.

Art. 80. Para efeito de instituição e cobrança de taxas, consideram-se compreendidas no âmbito das atribuições da União, dos Estados, do Distrito Federal ou dos Municípios, aquelas que, segundo a Constituição Federal, as Constituições dos Estados, as Leis Orgânicas do Distrito Federal e dos Municípios e a legislação com elas compatível, competem a cada uma dessas pessoas de direito público.

Devem ser observadas com toda diligência as normas estabelecidas na Lei Suprema, no seu artigo 145, II. E por favor, não avancem mais, nem ultrapassem os limites estabelecidos na própria LEX MAXIMA!

Art. 145. A União, os Estados, o Distrito Federal e os Municípios poderão instituir os seguintes tributos:

II – taxas, em razão do exercício do poder de polícia ou pela utilização, efetiva ou potencial, de serviços públicos específicos e divisíveis, prestados ao contribuinte ou postos a sua disposição;

Epitomizando, afastada a atividade estatal quanto à produção do insumo, obtido por meio da recepção da energia solar com o emprego de placas foto voltaicas, para uso próprio, ulterior distribuição e consumo nas balizas da Lei de Cooperativas, não me venham com nenhum “conto do Vigário” em sede constitucional e tributária. No quadro acima descrito, contribuintes do ICMS, SIMPLESMENTE NÃO OS HÁ!

Bruno Rezende Palmieri, Procurador da Fazenda Nacional, aposentado. Advogado em Juiz de Fora-MG, OAB/MG 66877.

Você investe em projeto que não tem custo baixo e depois vem um senhor para cobrar a taxa para uso do sol (pasmem) … E um monte de blá blá blá e datas posteriores que ninguém entende e as concessionárias fazendo a festa nas faturas mensais. No meu caso majorou em 100% de um mês (janeiro) para o outro (fevereiro) como um passe de mágica prilimpimpim …. toma . BRASIL ACIMA DE TUDO, tá bom!!!

DAQUI A POUCO O GOVERNO VAI COBRAR IMPOSTO ATE DO AR QUE RESPIRAMOS.